Die Koalitionspartner Union und SPD einigten sich in der Nacht vom Dienstag 24.08.2020 auf Mittwoch 25.08.2020 auf neue Maßnahmen, um der angeschlagenen deutschen Wirtschaft weitere Unterstützungen zu kommen zu lassen. So können unter anderem Arbeitnehmer das Kurzarbeitergeld anstatt für 12 Monate nun für 24 Monate beziehen und von der Corona-Pandemie besonders betroffene Firmen erhalten noch bis Jahresende Überbrückungshilfen.

Die Bundesregierung beschließt nach Rekordeinbruch neue Corona-Hilfen

Fachleute beurteilen das Krisenmanagement wegen der Corona-Pandemie in Deutschland insgesamt positiv: So hat das Kurzarbeitergeld sich auch in dieser Krise bewährt und den Anstieg der Arbeitslosigkeit abgeschwächt. Eine Verlängerung deshalb sinnvoll und gut investiertes Steuergeld. Im Sinne aller Steuerzahler wäre perspektivisch allerdings eine differenziertere Herangehensweise sinnvoll. Die Bundesregierung handelt derzeit vor allem nach dem Motto „Viel hilft viel“. Durch die massive staatliche Unterstützung werden unter Umständen auch nicht wettbewerbsfähige Unternehmen künstlich am Leben gehalten. Deshalb wäre eine zielgerichtete Unterstützung von gesunden Unternehmen mit Zukunftsperspektive wünschenswerter.

Beispielsweise könnten hier die Banken mit in die Verantwortung genommen werden, indem sie am Risiko beteiligt werden, wenn sie Unternehmen Kreditmittel der staatlichen KfW-Bank zusagen. Dennoch kann man verhalten positiv auf die weitere wirtschaftliche Entwicklung blicken, denn Deutschland hat gute Chancen, wirtschaftlich als ein Gewinner aus der Corona-Krise hervor zugehen. Fachleute erwarten bereits im laufenden Quartal schon eine kräftige Erholung der Konjunktur. Das Vor-Corona-Niveau wird aber vermutlich nicht vor dem Jahr 2022 erreicht werden.

Die US-Wahlen und der amerikanische Präsident beeinflussen die Kapitalmärkte

Die USA wählen in zehn Wochen ihren neuen Präsidenten. Nachdem Donald Trump lange als Favorit galt, hat Joe Biden im Zuge der Corona-Pandemie an Beliebtheit gewonnen und liegt in Umfragen mittlerweile vor Amtsinhaber Donald Trump. Fest steht zumindest jetzt schon, egal wie die Wahlentscheidung letztendlich ausgehen wird, sie wird in jedem Fall Auswirkungen auf die Finanzmärkte haben. Der Sieg von Donald Trump im Jahr 2016 war damals von der Mehrzahl der Meinungsforscher für höchst unwahrscheinlich eingestuft worden und kam daher überraschend für die Wertpapiermärkte. In der Folge ging es nach dem Wahlergebnis sehr turbulent an den Aktienmärkten zu.

Studiert man die Statistik der letzten Jahrzehnte, dann deutet das Ergebnis darauf hin, dass demokratische Präsidenten insgesamt besser für die Finanzmärkte sind als republikanische Präsidenten. So sind unter den damaligen Präsidenten Barack Obama und Bill Clinton die Kurse stärker angezogen als unter der Präsidentschaft von Donald Trump oder George W. Bush. Für die Finanzmärkte wäre es bereits ein Fortschritt, wenn nach der Unberechenbarkeit von Donald Trump , die USA wieder einen Präsidenten bekommen würden, der auf internationale Zusammenarbeit anstelle nationaler Alleingänge setzt und globale Probleme wie beispielsweise den Klimawandel auf der Agenda hat.

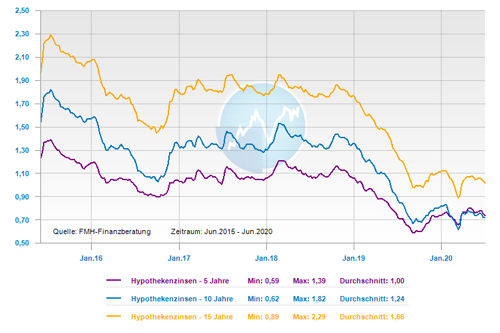

Die niedrigen Zinsen sorgen für lange Rückzahlungszeiträume – Die Tücken der günstigen Konditionen

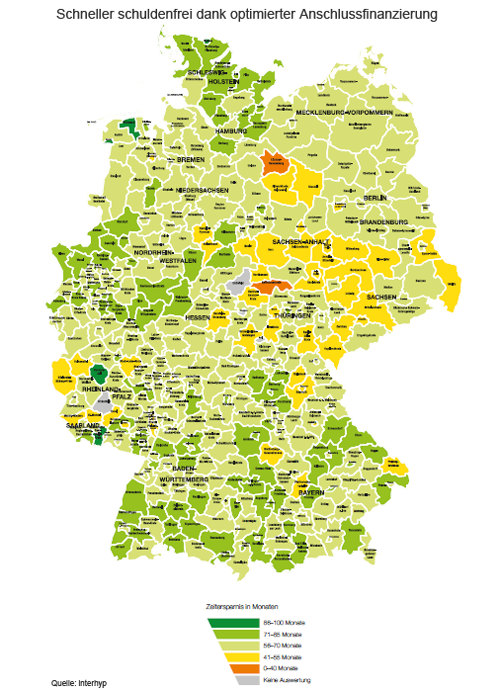

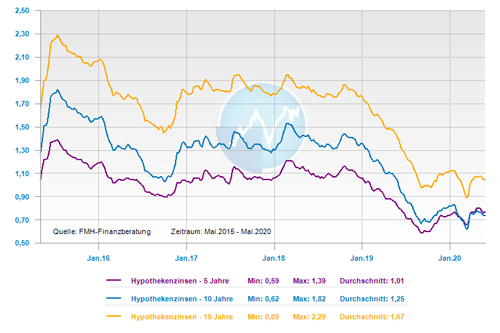

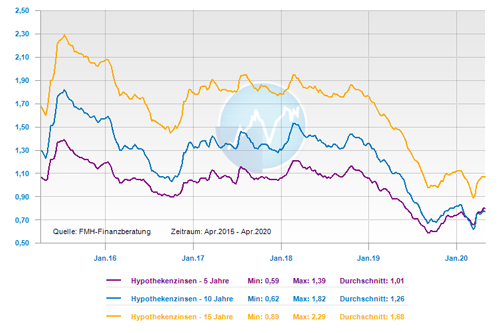

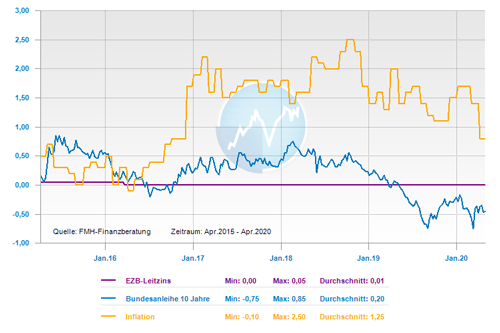

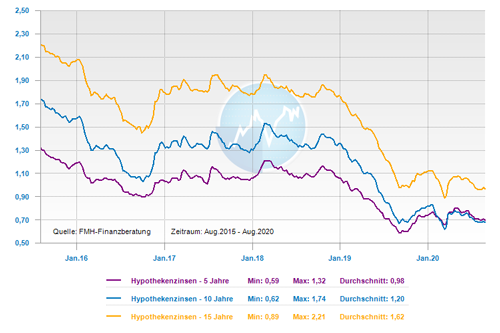

Da auch weiter längere Zinsbindungen günstig bleiben, deutet dies auf ein weiterhin langfristiges niedriges Zinsniveau hin. So liegt bei Darlehen mit einer Zinsbindung von 20 Jahren der Zins mit 1,14 Prozent weiterhin nur knapp über der 1-Prozent-Marke, die Anfang 2020 zum ersten Mal in der Geschichte durchbrochen wurde. Bei 15-jährigen Darlehen können die Kreditnehmer auf einen Zinssatz von derzeit 0,97 Prozent zurückgreifen. Allerdings haben die für Immobilienkäufer und Bauherren historisch günstigen Finanzierungsmöglichkeiten auch einen Haken: So glauben viele Menschen, dass sie mit den günstigen Zinsen auch schneller schuldenfrei werden. Doch das Gegenteil ist der Fall, denn ein Darlehen mit einem niedrigem Zinssatz hat bei gleicher anfänglicher Tilgungsrate eine deutlich längere Laufzeit als eines mit hohem Zinssatz. Dieses Phänomen wird in der Fachsprache Tilgungsparadox genannt. Deshalb sollten Darlehensnehmer die günstigen Zinsen nicht für eine geringere Monatsrate, sondern für eine höhere anfängliche Tilgung nutzen. Mindestens zwei, besser drei Prozent sind empfehlenswert, um das Darlehen schnell zurückzuzahlen und das Tilgungsparadox zu umgehen.

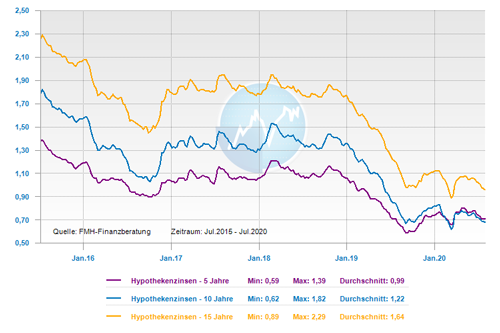

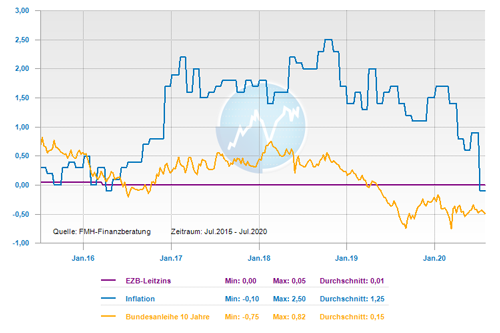

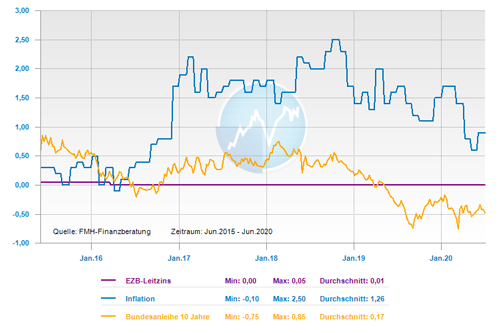

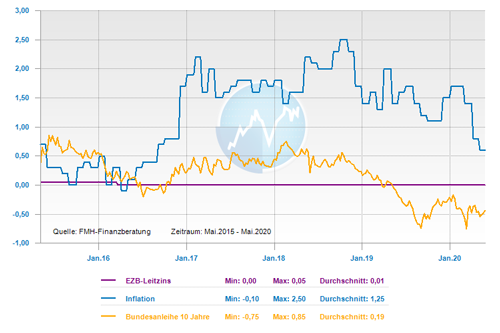

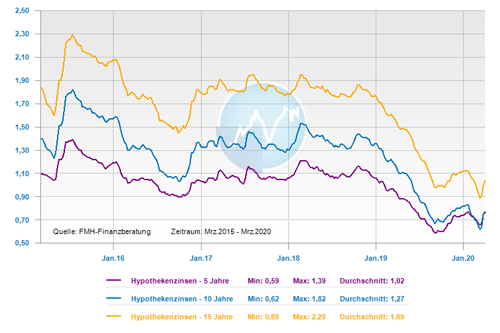

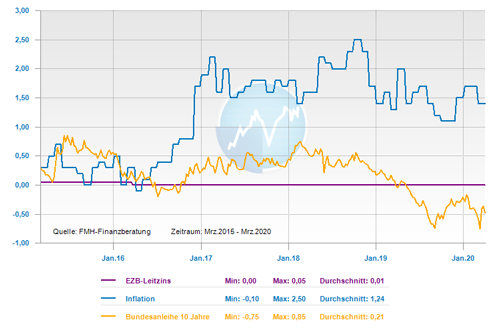

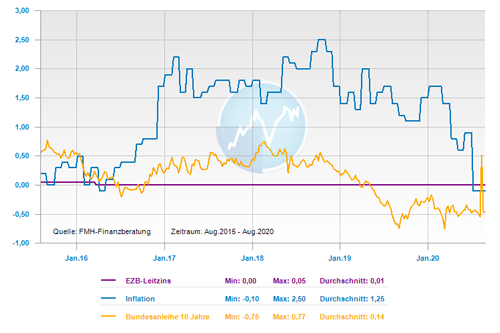

Bauzinsen fallen weiter und es ist keine Trendwende in Sicht

Der Durchschnittszins für eine 10-jährige Zinsbindung pendelte sich nach dem Rekordeinbruch auf 0,6 Prozent im März 2020 ab Mai 2020 bei rund 0,8 Prozent ein und bewegte sich lange Zeit nur wenig. Am 30. Juli 2020 hat das Statistische Bundesamt die Entwicklung des Bruttoinlandsproduktes (BIP) im zweiten Quartal 2020 bekannt gegeben. Demzufolge ist die deutsche Wirtschaft noch nie so stark geschrumpft, wie zwischen April und Juni 2020. So verursachte die Corona-Pandemie einen Rekordeinbruch von rund 10 Prozent. Die Bauzinsen haben in der Folgezeit daraufhin noch einmal nachgegeben und fielen mit 0,7 Prozent wieder auf einen nur knapp über dem tiefsten Stand seit dem Beginn der Krise im März 2020.

Die Renditen der Pfandbriefe liegen aktuell fast wieder auf ihrem Allzeittiefstand. Und da viele Banken langfristige Kredite wie Baufinanzierungen über Pfandbriefe refinanzieren, orientieren sich auch die Bauzinsen an deren Rendite. Die Corona-Krise und ihre Folgen werden uns daher noch längere Zeit begleiten. So kann daher auf Sicht der nächsten Monate keine nachhaltige Zinssteigerung gesehen werden. Allerdings sind kurzfristige Schwankungen nicht ausgeschlossen.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können.

Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: schwankend fallend

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wenn die bisherige Reiseversicherung in der Corona-Pandemie nicht hilft

Farbwechsel – Aus der Grünen Karte wird die Weiße Karte

Wenn Starkregen den Keller flutet – Das unterschätzte Risiko